Wochenausblicke

Höchststand der Inflation?

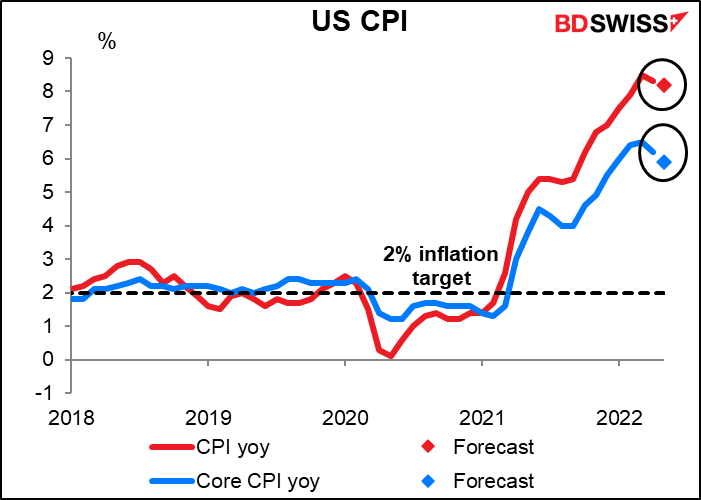

Hat die Inflation ihren Höhepunkt erreicht? Ein Punkt macht zwar noch keinen Trend, aber zwei könnten einer sein. Der US-Verbraucherpreisindex (VPI) erreichte im März mit 8,5 % im Jahresvergleich seinen Höchststand. Im April lag er bei 8,3 % im Jahresvergleich. Die Zahlen von Mai, die am kommenden Freitag veröffentlicht werden, lassen einen Rückgang auf 8,2 % im Jahresvergleich erwarten. Das ist zwar keine große Veränderung, aber die Richtung, in die es geht, ist bezeichnend. Möglicherweise haben wir den Höhepunkt der Inflation in den USA erreicht.

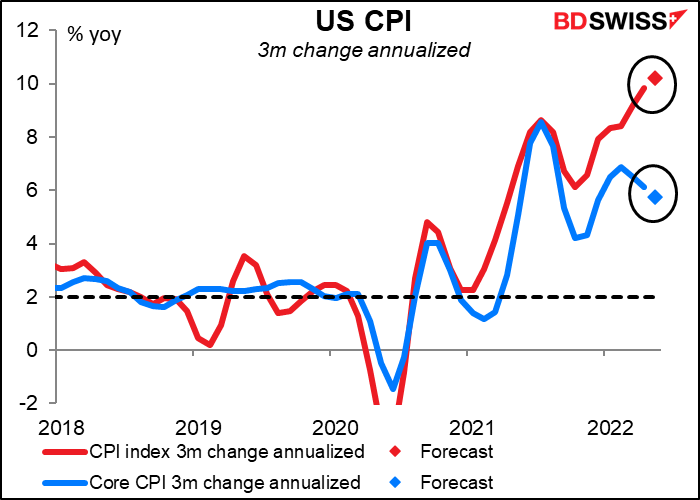

Leider ist es aber vielleicht doch nicht so einfach. Betrachtet man die auf das Jahr hochgerechnete Dreimonatsveränderung, um nur die jüngsten Preisveränderungen ohne Basiseffekte zu erfassen, so erreichte die Kernrate im Februar ihren Höchststand und ist seitdem stetig gesunken. Aber die Gesamtrate steigt und steigt.

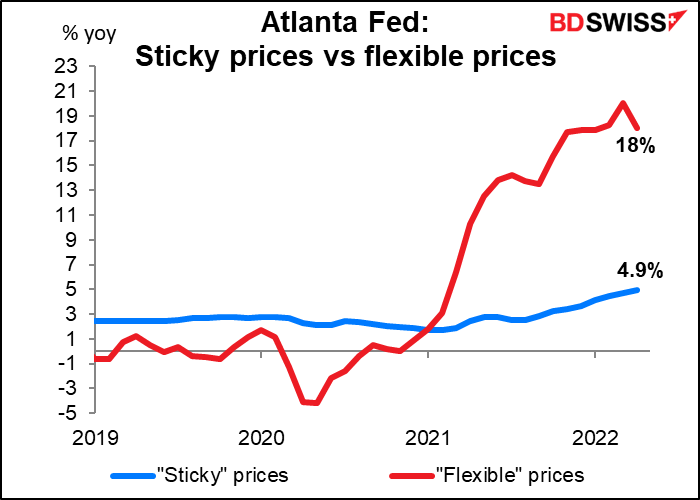

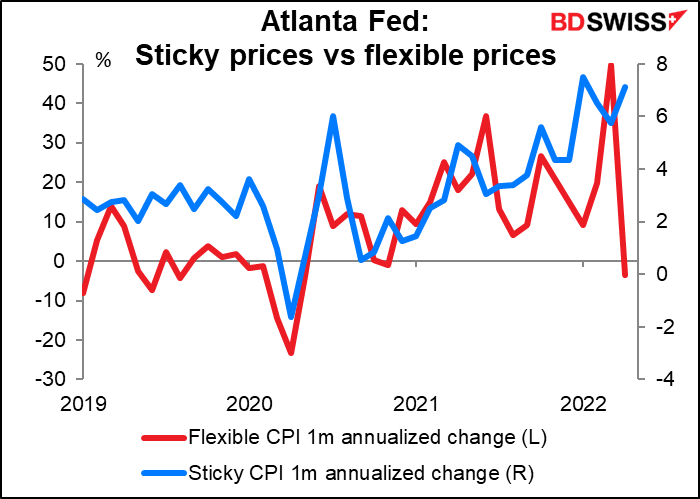

Doch selbst wenn der Verbraucherpreisindex seinen Höchststand erreicht, kann es noch einige Zeit dauern, bis er in die Nähe des Zielwerts der Fed kommt. Die Atlanta Fed unterteilt die Komponenten des VPI in „flexible“ – Artikel, deren Preise sich häufig ändern, wie Benzin oder Flugtickets – und „starre“ Preise, wie Restaurantmenüs und Wäschereien mit Münzautomaten, deren Preise sich nur selten ändern. Sie haben festgestellt, dass sich der Anstieg der „flexiblen“ Preise verlangsamt hat, während die „starren“ Preise so schnell wie nie zuvor steigen. Darüber hinaus steigen selbst die „starren“ Preise um mehr als das Doppelte des jährlichen Ziels der Fed von 2 %.

Betrachtet man die auf das Jahr hochgerechnete einmonatige Veränderung der Preise, so stellt man fest, dass die „flexiblen“ Preise im April gesunken sind – vielleicht der Grund, warum sich die Gesamtinflationsrate verlangsamt hat. Besorgniserregend ist jedoch, dass die „starren“ Preise, die ihren Höhepunkt erreicht zu haben scheinen, auch wieder gestiegen sind.

Warum ist das wichtig? Die Atlanta Fed erklärt das wie folgt:

Ein starrer Preis reagiert zwar nicht so stark auf die wirtschaftlichen Bedingungen wie ein flexibler Preis, kann aber die Inflationserwartungen besser berücksichtigen. Da die Preissetzer wissen, dass es kostspielig ist, die Preise zu ändern, werden sie wollen, dass ihre Preisentscheidungen die Inflation in den Zeiträumen zwischen den seltenen Preisänderungen berücksichtigen… diese Komponente kann nützlich sein, wenn man versucht zu erkennen, wohin sich die Inflation bewegt.

In diesem Fall deutet die Tatsache, dass die starren Preise um mehr als das Doppelte des Inflationsziels der Fed steigen und dass die Steigerungsrate zunimmt, darauf hin, dass wir nicht mit einem schnellen Rückgang der Inflation rechnen können.

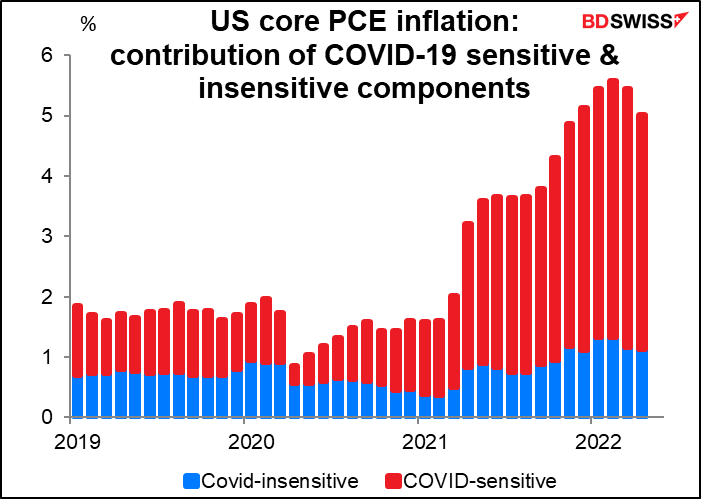

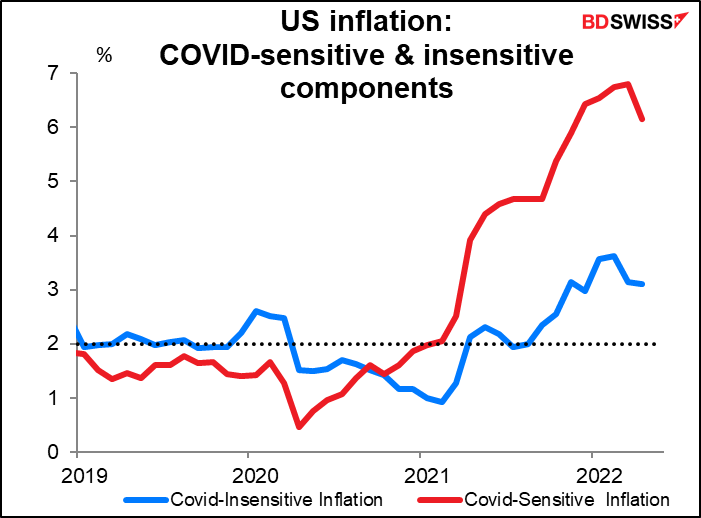

Die Fed von San Francisco wiederum unterteilt den Kerndeflator der persönlichen Konsumausgaben (PCE) – das bevorzugte Inflationsmaß der Fed – in Komponenten, die stark von der Pandemie betroffen waren, und solche, die es nicht waren. (Zur Unterscheidung wurde untersucht, welche Komponenten zum Zeitpunkt des Beginns der Pandemie eine plötzliche Preisveränderung erfuhren.) Die Ergebnisse waren ähnlich beunruhigend. Es stimmt, dass der Anstieg der Inflation überwiegend auf Komponenten zurückzuführen ist, die von der Pandemie betroffen waren, was bedeutet, dass sich dieser Preisanstieg mit dem Abklingen der Auswirkungen der Pandemie (hoffentlich!) verlangsamen und sogar umkehren könnte, wie es beispielsweise bei Gebrauchtwagen der Fall zu sein scheint.

Besorgniserregend ist jedoch, dass selbst COVID-unempfindliche Güter um etwas mehr als 3 % im Jahresvergleich teurer werden, was bedeutet, dass die Inflation aus den direkt von der Pandemie betroffenen Komponenten „ausgebrochen“ ist und sich auf andere Bereiche ausgeweitet hat. Die Inflation ist endemisch geworden.

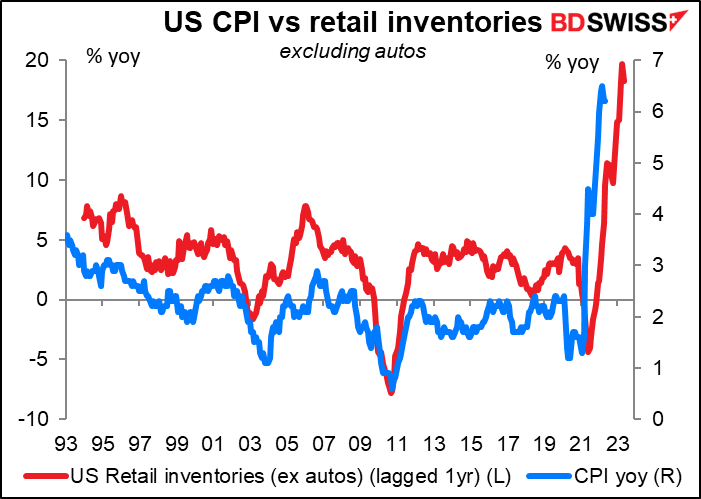

Es gibt jedoch eine Hoffnung. Mir ist aufgefallen, dass viele Einzelhändler in ihren jüngsten Gewinnmitteilungen einen enormen Anstieg der Lagerbestände vermeldet haben. Walmart zum Beispiel meldete einen Anstieg der Lagerbestände um 32 % im Jahresvergleich. Angenommen, die Einzelhändler beginnen mit Verkäufen, um diese überschüssigen Lagerbestände abzubauen, könnten die Warenpreise stark fallen.

In dieser Woche gibt es wenig andere wichtige US-Indikatoren. Die wichtigsten sind die Handelsbilanz (Di), die Lagerbestände des Großhandels (Mi) und das Verbrauchervertrauen der Universität Michigan (Fr).

Wichtigste Ereignisse: RBA- und EZB-Sitzungen

In der nächsten Woche finden zwei Zentralbanksitzungen statt: die der Reserve Bank of Australia (RBA) am Dienstag und die der Europäischen Zentralbank (EZB) am Donnerstag.

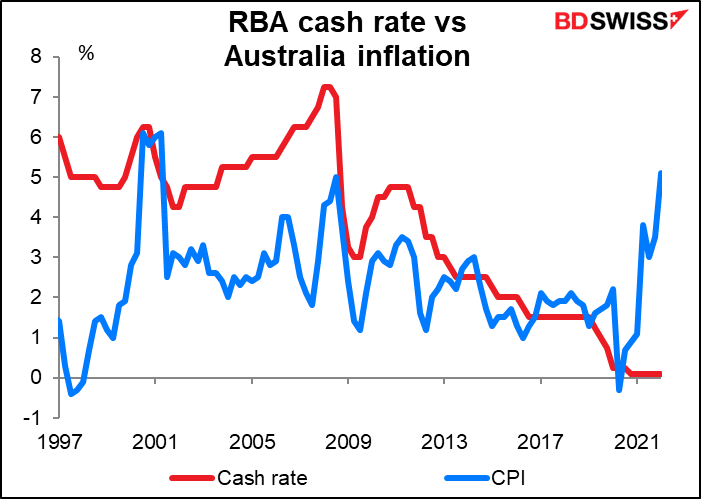

Es wird erwartet, dass die RBA den Leitzins um 40 Basispunkte anhebt und damit auf ein normales Niveau von 0,75 % bringt. Damit würden die nach dem Ausbruch der Pandemie eingeführten Notfallkürzungen vollständig rückgängig gemacht werden.

Der Konsens ist jedoch nicht einhellig: Viele Ökonomen rechnen mit einer Anhebung um 25 Basispunkte auf 0,60 %, einige sogar mit einer Anhebung um 50 Basispunkte auf 0,85 %.

Im Mittelpunkt der Debatte stehen die Äußerungen von RBA-Gouverneur Lowe im Anschluss an die Mai-Sitzung, in denen er von einer Rückkehr zu einem „Business as usual“-Prozess sprach. Manche schließen daraus, dass die RBA die üblichen 25 Basispunkte pro Zinserhöhung vornehmen wird. Im Protokoll der Mai-Sitzung heißt es, man habe eine Erhöhung um 15, 25 und 40 Basispunkte in Erwägung gezogen, sich dann aber für 25 Basispunkte entschieden, weil „ein Schritt dieser Größenordnung dazu beitragen würde, zu signalisieren, dass die Offiziellen nach der außergewöhnlichen Zeit der Pandemie nun zu normalen Betriebsabläufen zurückkehren.“

In dem Protokoll heißt es aber auch, dass eine Erhöhung um 40 Basispunkte „angesichts der Aufwärtsrisiken für die Inflation und des derzeit sehr niedrigen Zinsniveaus durchaus möglich ist“. Dieser Fall bleibt auch heute noch offen. Auch wenn die Lohndaten für das erste Quartal (sowohl der Lohnpreisindex als auch der Durchschnittsverdienst in der volkswirtschaftlichen Gesamtrechnung) relativ schwach ausfielen, hat der Inflationsschub im ersten Quartal die RBA hinter der Kurve zurückgelassen. Der Leitzins lag noch nie so weit unter der Inflationsrate – der reale Leitzins ist tief negativ, eine stimulierende Politik ist nicht mehr notwendig. Der jüngste Anstieg der Großhandelspreise für Gas und Strom wird diese Einschätzung nur noch verstärken, da er die Gesamtinflation in diesem Jahr wahrscheinlich um etwa einen halben Prozentpunkt erhöhen wird, was bedeutet, dass die in der geldpolitischen Erklärung vom Mai prognostizierte Inflationsrate von 5,9 % zum Jahresende nun wahrscheinlich eher bei 6,5 % liegen wird.

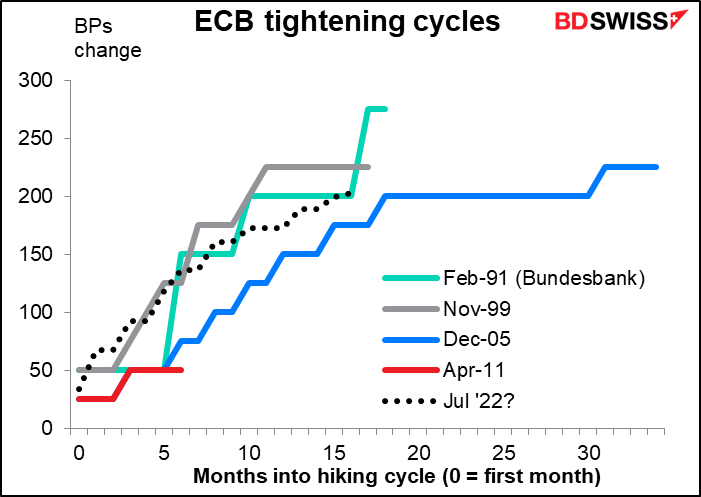

Was die EZB betrifft, so wurde das Ergebnis einer Zentralbanksitzung selten so gut im Voraus angekündigt. Zahlreiche EZB-Vertreter haben erklärt, dass sie ihre Anleihekäufe zur quantitativen Lockerung (QE) wahrscheinlich auf der Juni-Sitzung einstellen und dann im Juli mit Zinserhöhungen beginnen werden. EZB-Präsidentin Lagarde sagte erst kürzlich (23. Mai) in einem Blogbeitrag über die Normalisierung der Geldpolitik im Euroraum: „Ich erwarte, dass die Nettokäufe im Rahmen des Programms zum Ankauf von Vermögenswerten sehr früh im dritten Quartal enden werden. Dies würde uns eine Anhebung der Zinssätze auf unserer Sitzung im Juli im Einklang mit unseren Prognosen ermöglichen. Ausgehend von den derzeitigen Aussichten werden wir wahrscheinlich in der Lage sein, die negativen Zinssätze bis zum Ende des dritten Quartals abzuschaffen.“ Wie viel konkreter wollen Sie noch werden?

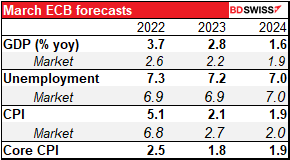

Das Wichtigste in der nächsten Woche wird also die Bestätigung sein, dass die Nettokäufe im Rahmen des Programms zum Ankauf von Vermögenswerten (APP) Ende Juni enden werden, sodass im Juli ein „Lift-off“ möglich ist. Wir werden auch auf die neuen Prognosen der Experten achten. Sie sollten einen Anstieg der Inflation auf 2 % im Jahr 2024 zeigen, um die Änderung der Politik zu rechtfertigen.

Ein Streitpunkt ist die Frage, wie schnell die Zinsen nach dem Beginn der Zinserhöhung angehoben werden sollen. Präsidentin Lagarde und einige ihrer engen Mitarbeiter, wie Chefvolkswirt Lane, haben betont, dass die Zinserhöhungen „schrittweise“ erfolgen werden, was ein Codewort für 25 Basispunkte ist. Mehrere Mitglieder des EZB-Rats haben sich jedoch für Erhöhungen um 50 Basispunkte ausgesprochen. Der Markt geht davon aus, dass der EZB-Depo-Satz bis Ende des Jahres bei +0,60 % liegen wird. Da es danach nur noch vier Sitzungen gibt (Juli, September, Oktober und Dezember), bedeutet dies eine Anhebung um mehr als 25 Basispunkte auf einer dieser Sitzungen.

Dies wäre ein ganz normaler Zinserhöhungszyklus für die EZB (oder ihre Vorgängerin, die Bundesbank).

Wir werden auch abwarten müssen, wie sie ihre Prognosen neu definieren. Im Moment basieren sie auf den drei Bedingungen für den Start, die da wären:

- „Inflation erreicht zwei Prozent weit vor dem Ende unseres Prognosehorizonts“

- Inflation zwei Prozent „dauerhaft für den Rest des Projektionszeitraums“; und

- „Die Fortschritte bei der zugrundeliegenden Inflation sind weit genug, um mit einer mittelfristigen Stabilisierung der Inflation bei zwei Prozent vereinbar zu sein“.

Sobald diese Bedingungen erreicht sind und der Zinserhöhungszyklus beginnt, müssen natürlich neue Leitlinien festgelegt werden, um den Menschen ein Gefühl dafür zu geben, wie schnell sie die Zinsen anheben werden. Diese Leitlinien werden wahrscheinlich dem von Präsidentin Lagarde in dem oben erwähnten Blogbeitrag dargelegten Schema folgen. Es ist schwierig, genau zusammenzufassen, was sie dort sagen wird, weil sie absichtlich vage bleibt. Angesichts der massiven Unsicherheiten, mit denen Europa derzeit konfrontiert ist, kann sie kaum anders handeln.

Wenn sich die Inflation mittelfristig bei 2 % stabilisiert, wird eine schrittweise weitere Normalisierung der Zinssätze in Richtung des neutralen Zinssatzes angemessen sein. Die Geschwindigkeit der politischen Anpassung und ihr Endpunkt werden jedoch davon abhängen, wie sich die Schocks entwickeln und wie die mittelfristigen Inflationsaussichten im weiteren Verlauf aussehen.

Eines ist jedoch sicher: Sie wird auf jeden Fall ihre Forderung nach „Optionalität, Gradualismus und Flexibilität bei der Durchführung der Geldpolitik“ wiederholen.

Wahrscheinliche Auswirkungen: Wenn Präsidentin Lagarde den Marktpreisen von mehr als 25 Basispunkten pro Sitzung widerspricht, könnte der EUR danach schwächer werden. Wenn sie andererseits die Marktpreise bestätigt, indem sie die Möglichkeit einer Anhebung um 50 Basispunkte (oder zumindest eine Anhebung um mehr als 25 Basispunkte) in Aussicht stellt, wird der Markt wahrscheinlich anfangen, eine noch stärkere Straffung zu diskontieren, und der EUR würde wahrscheinlich steigen. Ich erwarte Ersteres; ich denke, sie wird sich gegen die Marktspekulationen wehren, und infolgedessen könnte der EUR danach schwächer werden.

Andere Indikatoren

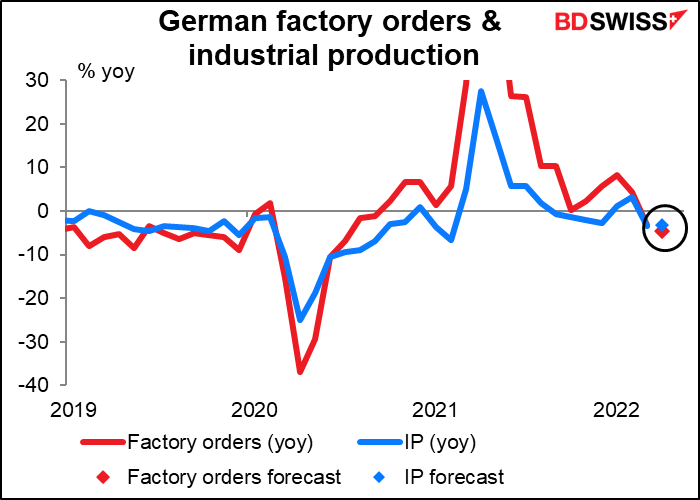

Für die EU werden die wichtigsten Indikatoren die deutschen Werksaufträge (Di) und die Industrieproduktion (Mi) sein. Es wird erwartet, dass beide im Jahresvergleich rückläufig sind, wobei die Aufträge auch im Monatsvergleich sinken dürften. Deutschlands exportorientierte Produktion hat offenbar immer noch Probleme.

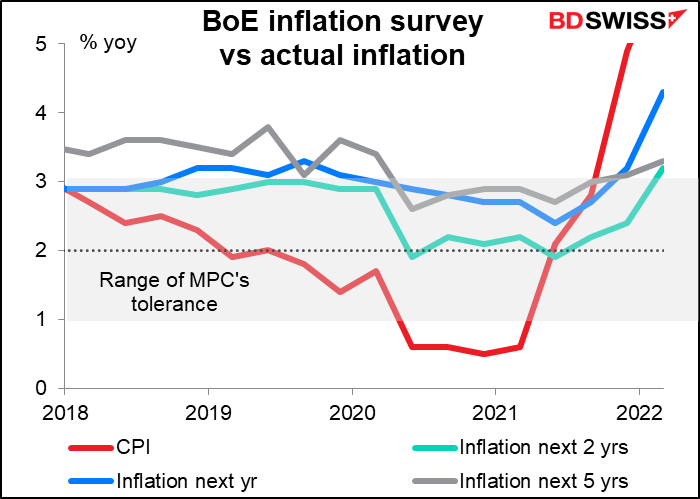

In der kommenden Woche steht in Großbritannien nicht viel auf dem Programm. Der einzige interessante Punkt (abgesehen von den üblichen politischen Machenschaften) wird die Umfrage der Bank of England/TNS zu den Inflationserwartungen sein. Die Zentralbanker fürchten sich davor, dass die Inflationserwartungen „unverankert“ werden. Das heißt, wenn die Menschen glauben, dass die Inflation wahrscheinlich weiterhin hoch sein wird, werden sie dementsprechend handeln (erinnern Sie sich an das, was ich oben darüber gesagt habe, dass Veränderungen der „starren Preise“ Aufschluss darüber geben, inwieweit die Menschen glauben, dass die Inflation in der Zukunft wahrscheinlich bestehen bleiben wird – wenn sie glauben, dass die Inflation wahrscheinlich hoch sein wird, werden sie ihre Preise entsprechend anheben). Die Gefahr für die Bank besteht nicht nur darin, dass die Inflationserwartungen in einem Jahr steigen, sondern auch darin, wie die Inflationserwartungen in zwei Jahren aussehen (eigentlich für das Jahr, das in einem Jahr beginnt, bzw. den 1-Jahresausblick) oder wie die Inflationsaussichten in fünf Jahren aussehen werden. Bei der letzten Erhebnung lagen die beiden letztgenannten Werte knapp außerhalb der Toleranzspanne der Bank von 1 % bis 3 % (bei 3,2 % bzw. 3,3 %). Wenn sie weiter steigen, könnte die Bank zu der Ansicht gelangen, dass sie die Kontrolle über die Inflation verliert und die Geldpolitik schneller straffen muss.

Japan veröffentlicht am Mittwoch seine Leistungsbilanz und am Freitag den Preisindex für Unternehmensgüter (CGPI) (auch bekannt als Erzeugerpreise). Es wird erwartet, dass der CGPI weiter steigen wird, was entweder die Inflation oder die Gewinnspannen der Unternehmen unter Druck setzen wird. Das könnte sich positiv auf den JPY auswirken, aber ich bezweifle, dass die Bank of Japan darauf reagieren wird, sodass eine Erholung wahrscheinlich nicht lange anhalten würde.