Wochenausblicke

Rezession oder nicht?

Diese Woche gab es einige interessante Entwicklungen: Der Fed-Vorsitzende Powell brachte seine Überzeugung zum Ausdruck, dass die Fed „fest entschlossen ist, die Preisstabilität wiederherzustellen“, und sagte, dass der FOMC „alle Maßnahmen ergreifen wird, die er für angemessen hält“, um dieses Ziel zu erreichen, einschließlich einer Zinserhöhung um 100 Basispunkte, falls erforderlich.

Das war ziemlich mutig. Eine Erhöhung um 100 Basispunkte? Wahnsinn! Warum ist der USD dann gesunken? Wahrscheinlich, weil seine Äußerungen das Risiko erhöhten, dass die Fed die US-Wirtschaft in eine Rezession stürzen könnte.

Obwohl Powell argumentierte, dass die US-Wirtschaft „sehr stark und gut positioniert ist, um eine straffere Geldpolitik zu bewältigen“, räumte er ein, dass es „sehr schwierig“ sein wird, eine Rezession zu vermeiden, während er die Zinsen anhebt, und gab weiterhin zu, dass eine Rezession „eine Möglichkeit“ sei. Weiter wird er wohl nicht gehen, bevor die Wirtschaft zusammenbricht.

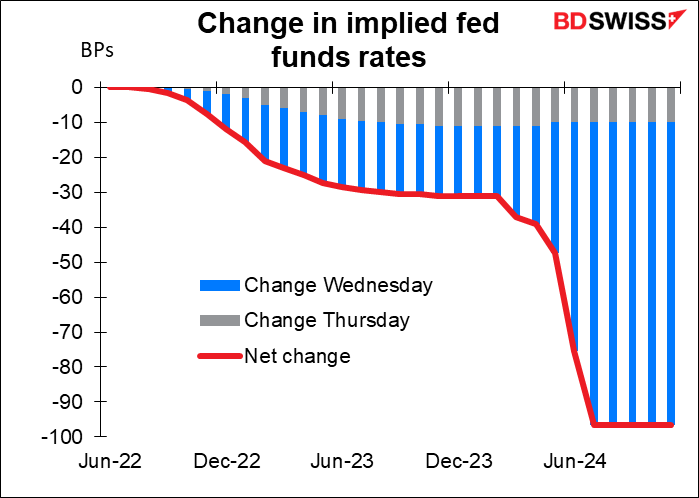

Der Markt nahm sich seine Worte zu Herzen. Obwohl er sich der Idee einer Anhebung um 100 Basispunkte nicht verschloss, begannen die Fed-Futures, eine geringere Straffung im nächsten Jahr und eine stärkere Lockerung im Jahr 2024 einzupreisen, vermutlich in der Annahme, dass die Fed die USA in eine Rezession treiben wird und bis dahin wieder lockern muss.

Nun… wird das passieren?

Zufälligerweise denken einige Leute in der Forschungsabteilung der Fed über genau dieselbe Frage nach (ich frage mich, warum). Am Dienstag veröffentlichte einer der Wirtschaftswissenschaftler, die für den Gouverneursrat der Fed arbeiten, ein Papier mit dem Titel Financial and Macroeconomic Indicators of Recession Risk*. Ich werde den Artikel hier einfach zusammenfassen, denn ehrlich gesagt, könnte ich das selbst nicht besser schreiben, warum also versuchen?

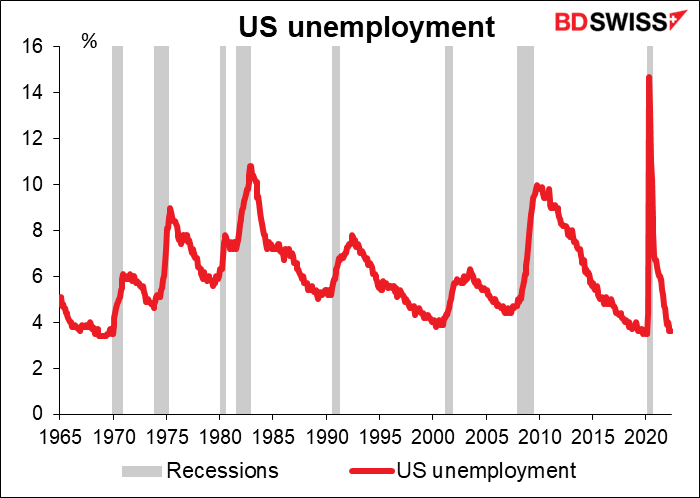

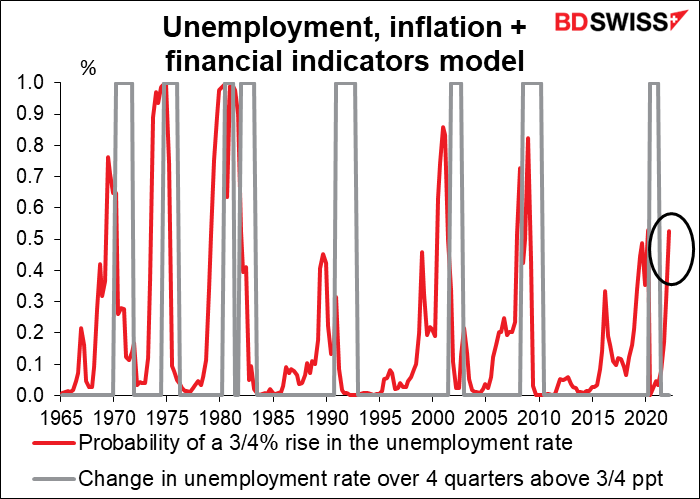

Der erste Punkt ist, wie man eine Rezession definiert. Die formale Definition einer Rezession sind zwei aufeinanderfolgende Quartale mit schrumpfender Produktion (das wird gewöhnlich als „negatives Wachstum“ bezeichnet, aber ich denke, „negatives Wachstum“ ist ein Oxymoron – nichts wächst „negativ“. Das Gegenteil von Wachstum ist Schrumpfung.) In diesem Fall sagt der Autor jedoch: „Das Risiko einer Rezession ist gleichbedeutend mit dem Risiko eines erheblichen Anstiegs der Arbeitslosenquote.“ Wie Sie aus dem Schaubild ersehen können, ist die Arbeitslosenquote in jeder Rezession gestiegen, so dass dies ein ebenso guter Indikator ist wie jeder andere.

Der Autor definiert „einen erheblichen Anstieg“ als einen Anstieg der Arbeitslosenquote um ¾ eines Prozentpunktes. Heutzutage würde das einen Anstieg der Arbeitslosenquote auf 4,3-4,4 % bedeuten. Das klingt für mich nicht sehr „rezessiv“ – der Durchschnitt der USA vor der Pandemie (1965-2019) liegt bei 5,9 %, und die Mitglieder des Federal Open Market Committee (FOMC), das die Zinssätze festlegt, schätzen, dass das Gleichgewichtsniveau der Arbeitslosigkeit in den USA bei 4,0 % liegt (die Schätzungen reichen von 3,5 % bis 4,3 %). Aber ich nehme an, die Veränderung ist wichtig, nicht die absolute Höhe.

OK…wie stehen die Chancen für einen Anstieg der Arbeitslosenquote um ¾ eines Prozentpunktes? Nun, es gibt mehrere Möglichkeiten, dies herauszufinden.

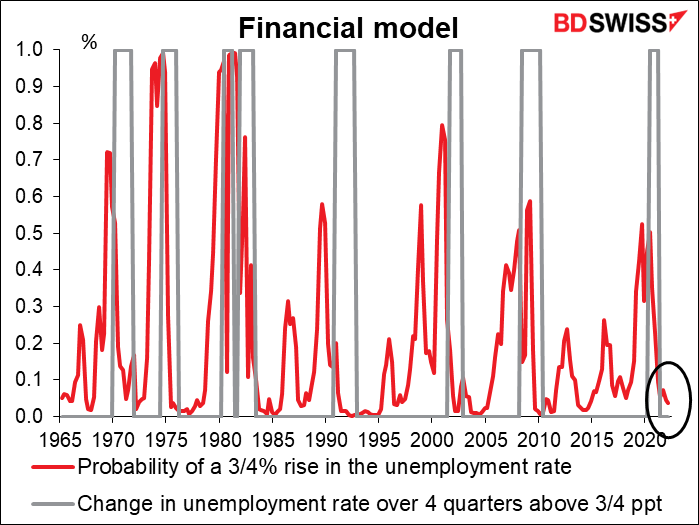

- Das Finanzmodell

Ein gängiger Ansatz ist die Verwendung von Finanzvariablen in der Annahme, dass der Markt die Wahrscheinlichkeit einer Rezession einpreist. Dies kann einer „Crowdsourcing“-Prognose gleichkommen. Einige Modelle verwenden den Kreditspread (die Renditedifferenz zwischen einer risikofreien und einer risikobehafteten Anleihe), andere die Renditekurve (die Renditedifferenz zwischen Anleihen desselben Emittenten mit unterschiedlichen Laufzeiten). Der Autor verwendet beides: Für den Kreditspread verwendet er die Differenz zwischen der Rendite von Baa-Unternehmensanleihen und der Rendite 10-jähriger US-Staatsanleihen, und für die Renditekurve verwendet er die Differenz zwischen der Rendite 10-jähriger US-Staatsanleihen und der Federal Funds Rate, die ein Tagesgeldsatz ist. Er kommt zu dem Schluss, dass „die Wahrscheinlichkeit eines starken Anstiegs der Arbeitslosenquote im darauffolgenden Jahr, die dieser Ansatz bis Ende März 2022 impliziert, gering ist und bei etwa 5 Prozent liegt.“

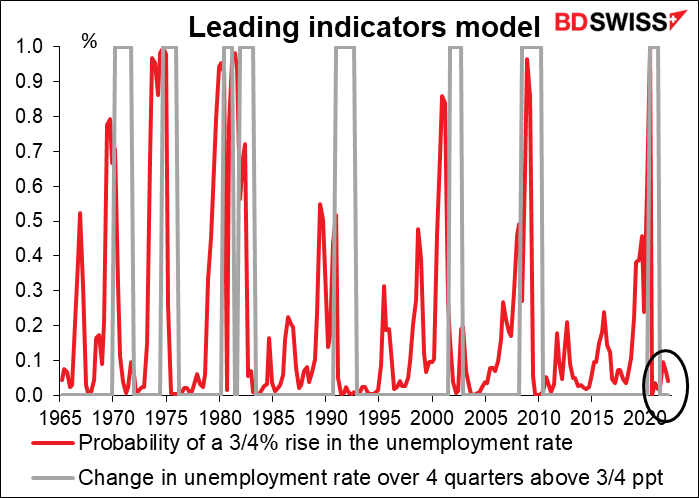

- Modell der vorlaufenden Indikatoren

Ein anderer Ansatz ist die Verwendung so genannter „Frühindikatoren“. Dabei handelt es sich um Indikatoren, bei denen Wirtschaftswissenschaftler festgestellt haben, dass sie sich vor einer Rezession deutlich verändern. In diesem Fall verwendete der Autor die Variablen aus dem obigen Modell und fügte die Veränderung des zusammengesetzten Frühindikators der OECD für die USA hinzu. Dieser umfasst eine Vielzahl von Wirtschaftsindikatoren wie Verbrauchervertrauen, Unternehmervertrauen, Produktions- und Arbeitsmarktindikatoren sowie Finanzvariablen wie die Renditekurve. Diesem Modell zufolge war die Wahrscheinlichkeit einer Rezession in den nächsten vier Quartalen ab März mit nur 5 % recht gering.

- Verwendung von Inflation und Konjunkturlage (Arbeitslosenquote)

Es gibt eine gewisse theoretische Unterstützung für die Idee, dass der Verbraucherpreisindex (VPI) und die Arbeitslosenquote selbst, zusammen mit Finanzvariablen, einen starken Anstieg der Arbeitslosenquote ein Jahr oder länger im Voraus vorhersagen können. Der Autor hat ein Modell erstellt, das diese beiden Variablen sowie den Kreditspread und die Renditekurve des ursprünglichen Modells enthält. Dieses Modell liefert eine viel schlechtere Schätzung: „ein beträchtliches Risiko (über 50 Prozent) für einen starken Anstieg der Arbeitslosenquote in den nächsten vier Quartalen“. „Historisch gesehen gingen einer Rezession eine hohe Inflation und eine niedrige Arbeitslosigkeit voraus, was mit der Vorstellung übereinstimmt, dass solche Entwicklungen Ungleichgewichte (überhitzte Produkt- und Arbeitsmärkte) signalisieren, die sich durch eine wirtschaftliche Kontraktion wieder auflösen können“, erklärte er.

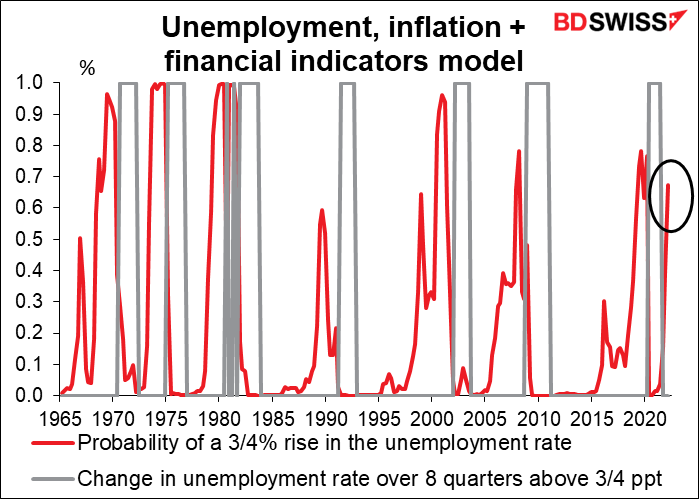

Leider ist der Autor ein großer Anhänger der obengenannten Methode, da die Forschung zeigt, dass die Arbeitslosenquote und die Inflation im Vergleich zu den Finanzvariablen über längere Zeiträume als vier Quartale stärkere Prädiktoren für das Rezessionsrisiko sind. Daher hat er das Modell erneut durchgeführt, um die Wahrscheinlichkeit eines starken Anstiegs der Arbeitslosenquote in den nächsten acht Quartalen ab März zu ermitteln. Er bedauert, dass dieser Ansatz „ein größeres Risiko eines starken Anstiegs der Arbeitslosenquote von etwa 67 Prozent in den nächsten zwei Jahren impliziert.“

Der Autor zieht aus dieser Analyse mehrere Schlussfolgerungen:

- Die Kreditspreads und die Renditekurve deuten nicht auf ein großes Rezessionsrisiko hin (zumindest war das Ende März nicht der Fall).

- Die Einbeziehung der Arbeitslosenquote und der Inflation verringert die Vorhersagekraft der Renditekurve und führt zu einem ganz anderen Ergebnis.

- Die Unterschiede zwischen den Ansätzen machen deutlich, dass zusätzliche Forschung notwendig ist. Natürlich ist zusätzliche Forschung ohnehin immer notwendig.

Schlussfolgerung: Damals im März war eine Rezession in den nächsten 12 Monaten wahrscheinlich, aber nicht sicher. Es tut mir leid, wenn das keine Antwort auf Ihre Frage ist, aber das ist alles, was wir mit Sicherheit sagen können.

Natürlich gibt es einige Dinge, über die wir Hypothesen aufstellen können, nämlich dass A) das Modell, das die Inflation und die Arbeitslosigkeit berücksichtigt, eine bessere Leistung zu erbringen scheint als das Modell, das nur die Renditekurve verwendet; B) dieses bessere Modell hellrot aufleuchtet; und C) die Dinge sich seitdem nur verschlechtert haben, da die Inflation höher und die Arbeitslosigkeit niedriger ist. Eine Rezession ist also durchaus eine Möglichkeit, vielleicht sogar eine Wahrscheinlichkeit.

*Kiley, Michael T. (2022). „Financial and Macroeconomic Indicators of Recession Risk“, FEDS Notes. Washington: Board of Governors of the Federal Reserve System, 21. Juni 2022, https://doi.org/10.17016/2380-7172.3126.

Übrigens hat auch die New Yorker Fed ein Rezessionsmodell, das ausschließlich auf der Zinsstrukturkurve (3-Monats-Sätze gegenüber 10-Jahres-Sätzen) basiert. Es verwendet monatliche Daten und ist daher aktueller als die obigen Modelle, die vierteljährliche Daten verwenden (seit März hat sich in der Welt viel verändert!). Auch dieses Modell sagt nur eine geringe (etwa 4 %) Wahrscheinlichkeit einer Rezession in den nächsten 12 Monaten voraus.

Nächste Woche: langlebige Güter USA & persönliche Ausgaben/Einkommen, EU-Inflation, Japan Tankan

In der nächsten Woche stehen keine wichtigen Zentralbanksitzungen an, dafür aber eine Reihe von Indikatoren.

In den USA werden vor allem die Auftragseingänge für langlebige Wirtschaftsgüter (Mo) und die persönlichen Einkommen und Ausgaben (Fr) sowie die Deflatoren der persönlichen Konsumausgaben (PCE) veröffentlicht.

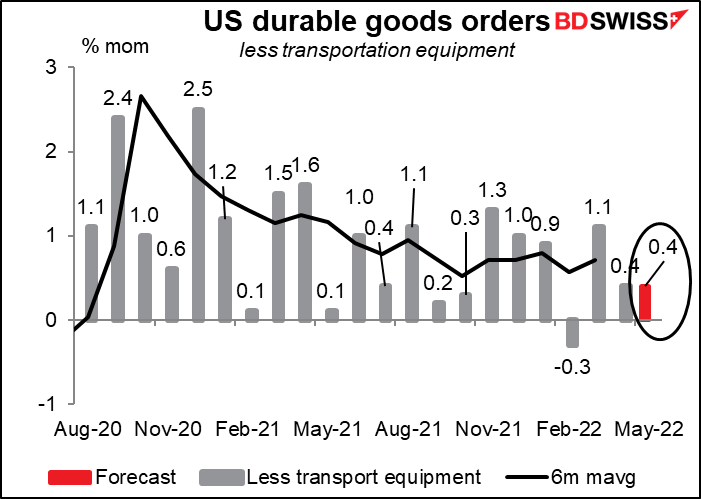

Es wird erwartet, dass die Gesamtzahl der langlebigen Wirtschaftsgüter gegenüber dem Vormonat um +0,1 % (+0,4 %) zurückgehen wird, während für die weniger volatile Zahl ohne Fahrzeugbau ein unveränderter Anstieg um +0,4 % erwartet wird.

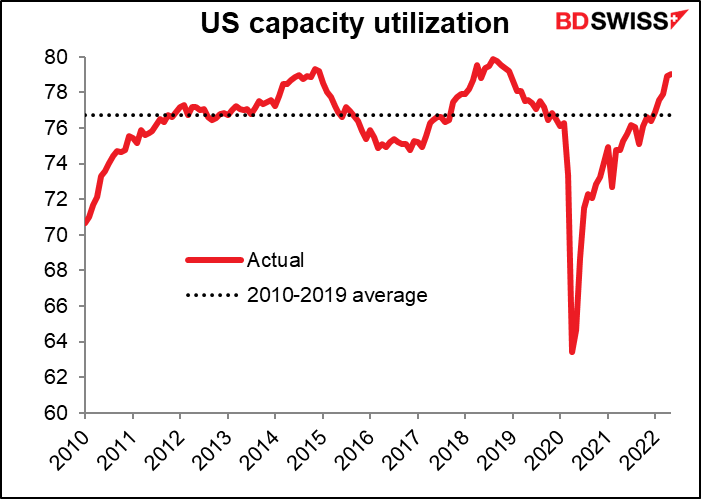

Das ist insofern eine gute Nachricht, als es ein Zeichen für das anhaltende Vertrauen in die Wirtschaft ist – die Unternehmen würden nicht investieren, wenn sie nicht von einer anhaltenden Nachfrage ausgehen würden. Außerdem wird dies dazu beitragen, die Kapazitätsauslastung zu senken, die mit 79,04 % nahe dem Höchststand von 79,9 % nach der globalen Finanzkrise liegt. Höhere Investitionen und damit eine geringere Kapazitätsauslastung dürften zu einem geringeren Inflationsdruck führen.

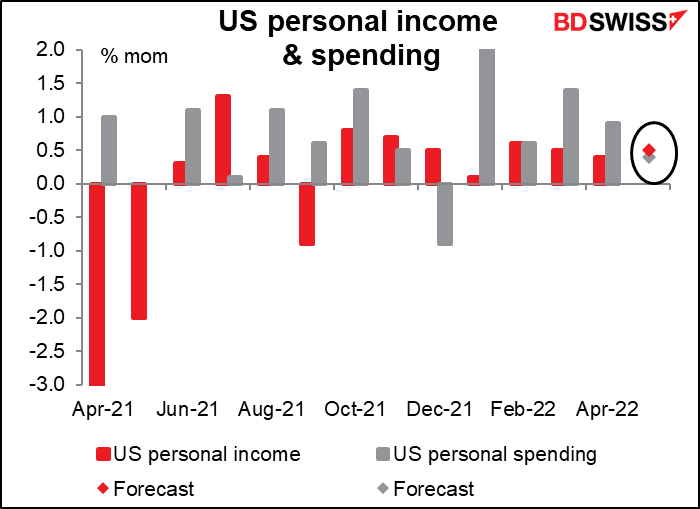

Das persönliche Einkommen wird voraussichtlich um 0,5 % (+0,10 Basispunkte gegenüber dem Vormonat) steigen, während die Ausgaben voraussichtlich um 0,4 % (+0,9 % gegenüber dem Vormonat) zunehmen werden, was ein deutlicher Rückgang wäre. In drei der ersten vier Monate des Jahres lag das Ausgabenwachstum deutlich über dem Einkommenszuwachs. Es wäre nur normal, wenn die Menschen nach einem solchen Anstieg ihre Ausgaben einschränken würden.

Nichtsdestotrotz verheißt das anhaltende Wachstum von Einkommen und Ausgaben Gutes für die künftige Wirtschaft. Wenn die Menschen anfangen, ihre Ausgaben einzuschränken, würde dies zu einer Rezession beitragen, denn die Ausgaben des einen sind die Einnahmen des anderen.

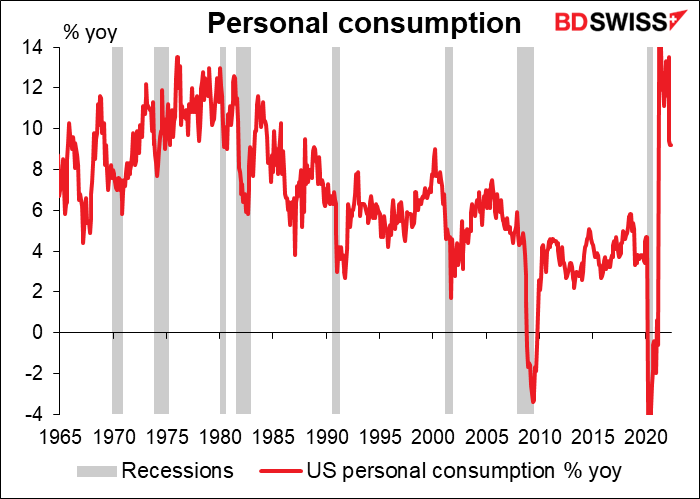

Es scheint, dass sich das Ausgabenwachstum vor oder zumindest zu Beginn einer Rezession verlangsamt. So gesehen hat sich das Ausgabenwachstum in letzter Zeit verlangsamt, wenn auch von einem außerordentlich hohen Niveau aus: im April stieg es um 9,2 % gegenüber dem Vorjahr, was immer noch die höchste Wachstumsrate seit Januar 1987 ist (ohne die Zeit unmittelbar nach der Pandemie). Dies ist zwar ein Rückgang gegenüber fast 30 % im April letzten Jahres (nicht im Schaubild dargestellt), aber dieser Wert wurde durch den Einbruch der Ausgaben nach dem Ausbruch der Pandemie im Jahr 2020 verzerrt. So weit, so gut, würde ich sagen.

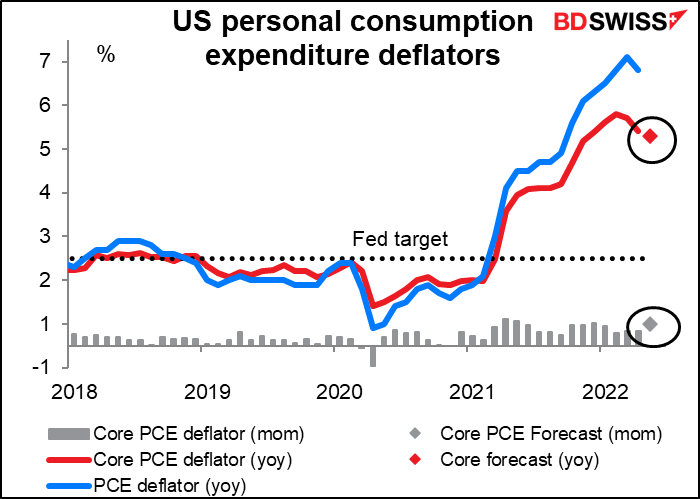

Was die Deflatoren der persönlichen Verbrauchsausgaben (PCE) betrifft… Ich habe früher viel Aufhebens darum gemacht, weil die Fed sie in ihren offiziellen Dokumenten verwendet, wenn sie von „Inflation“ spricht, und weil sie auch das sind, was sie angeblich im Blick haben, insbesondere den PCE-Kerndeflator, von dem sie sagt, dass er „historisch gesehen ein besserer Indikator für die künftige Inflation ist als die Gesamtzahl.“ Mir ist jedoch aufgefallen, dass sich die Fed-Vertreter bei ihren Äußerungen immer auf den Verbraucherpreisindex (VPI) und nicht auf die PCE-Deflatoren beziehen. Auch der Markt misst dem VPI viel mehr Gewicht bei, wie die Bloomberg-Relevanzwerte zeigen (97 für den VPI im Monatsvergleich, 60 für den PCE-Kerndeflator im Monatsvergleich).

Das ist schade, denn die PCE-Deflatoren sagen etwas anderes aus als der Verbraucherpreisindex. Die PCE-Deflatoren haben die Kurve gekriegt. Die Gesamtinflation im April hat sich verlangsamt (von 6,6 % auf 6,3 %), ebenso wie die Kerninflation, die im März einen Höchststand von 5,3 % erreicht hatte, sich im Februar und April verlangsamte und im Mai voraussichtlich weiter zurückgehen wird (4,8 %). Wenn der PCE-Kerndeflator tatsächlich ein guter Indikator für den Inflationstrend ist, muss die US-Notenbank die Geldpolitik vielleicht nicht so stark straffen, wie die Leute erwarten (oder befürchten). Vielleicht können wir eine Rezession vermeiden. Vielleicht können Schweine fliegen. In Formation.

Weitere wichtige US-Indikatoren, die im Laufe der Woche veröffentlicht werden, sind die anstehenden Hausverkäufe (Mo), die Großhandelsbestände und der Verbrauchervertrauensindex des Conference Board (Di), die endgültige Schätzung des BIP für das erste Quartal (Mi) und der ISM-Index für das verarbeitende Gewerbe (Fr).

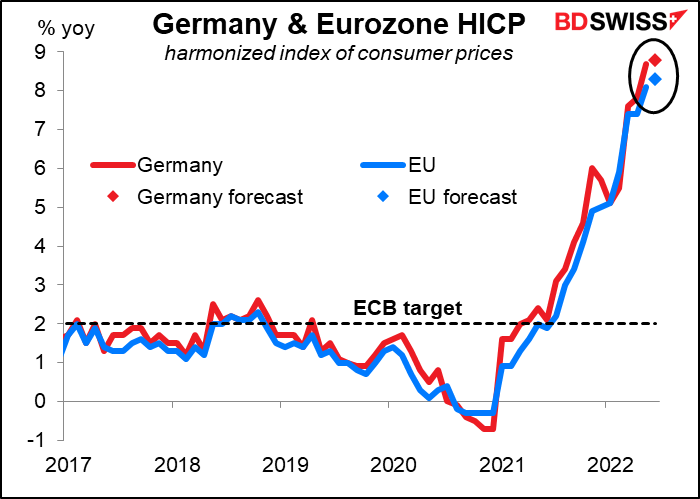

In Europa werden die Inflationsdaten im Mittelpunkt stehen: Von Deutschland am Mittwoch, EU-weit am Freitag. Es wird erwartet, dass beide weiter ansteigen, im Falle Deutschlands um 0,10 Prozentpunkte und für die EU insgesamt um 0,20 Prozentpunkte. Das könnte den Druck der angriffslustigeren Leute im Rat der Europäischen Zentralbank (EZB) erhöhen, die Zinsen im September (oder sogar bei der ersten Anhebung, die für den 21. Juli geplant ist) um 50 Basispunkte oder mehr anzuheben, was sich positiv auf den Euro auswirken könnte.

EG-Bundesbankpräsident Nagel warnte am Donnerstag davor, dass die Inflationserwartungen immer weniger verankert sind und die EZB Gefahr läuft, hinter die Kurve zu fallen. „Wenn die Geldpolitik hinter der Kurve zurückbleibt, könnten noch stärkere Zinserhöhungen notwendig werden, um die Inflation in den Griff zu bekommen“, sagte Nagel. „Das würde viel höhere wirtschaftliche Kosten verursachen.“ Ich bin mir sicher, dass einige seiner Kollegen ihm in dieser Hinsicht zustimmen.

Weitere bemerkenswerte EU-Zahlen sind die Daten zur EU-Geldmenge (Mi) und zur Beschäftigung in Deutschland (Do)

Das Monatsende ist immer eine wichtige Zeit für japanische Indikatoren, und das Quartalsende ist sogar noch wichtiger, da es den größten japanischen Indikator mit sich bringt, die kurzfristige Wirtschaftserhebung der Bank of Japan, die von allen liebevoll mit ihrer japanischen Abkürzung Tankan beschrieben wird. Die BoJ befragt etwa 10.000 Unternehmen und erhält eine unglaublich detaillierte Menge an Daten über die Unternehmenswelt, aufgeschlüsselt nach Branche und Größe. Die BoJ sagt dazu:

Der Tankan erfasst die Gesamttätigkeit der Unternehmen durch eine Kombination aus einer Meinungsumfrage, die die Ansichten der befragten Unternehmen über den aktuellen Stand und die Aussichten für Themen wie ihre Geschäftsbedingungen und die wirtschaftliche Entwicklung erfasst, und einer quantitativen Umfrage, die die tatsächlichen Ergebnisse und Prognosen für die Geschäftspläne der befragten Unternehmen, einschließlich Zahlen zu Umsatz, Gewinn und Anlageinvestitionen, erfasst.

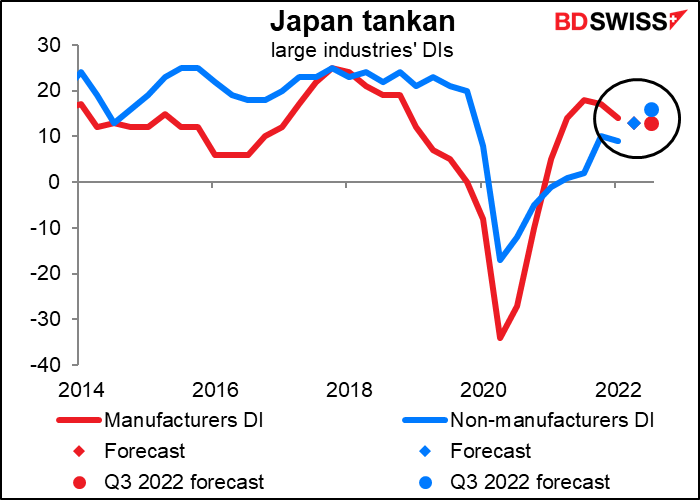

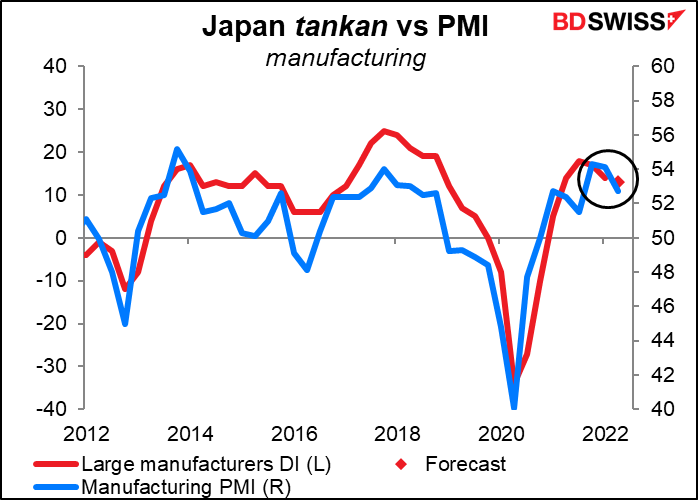

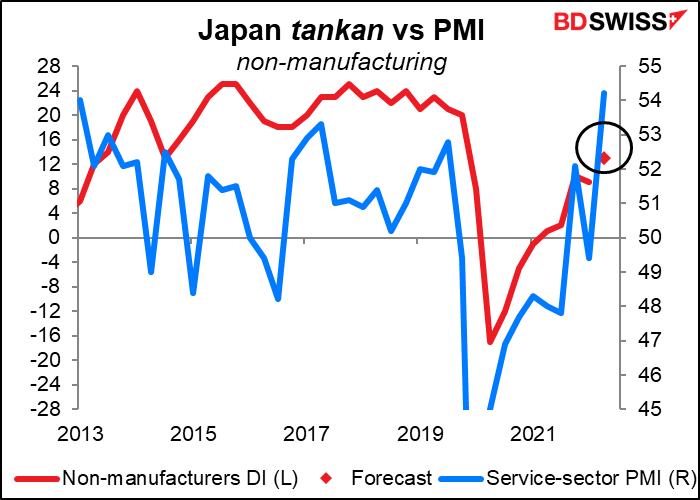

Für Unternehmensanalysten und Börsenprognostiker gibt es hier viel zu lesen, aber für uns Forexhändler sind die großen Branchen-Diffusionsindizes (DI) das Wichtigste. Dabei handelt es sich um den Prozentsatz der Befragten, die die Bedingungen als „günstig“ bezeichnen, abzüglich derjenigen, die die Bedingungen als „ungünstig“ bezeichnen (wobei diejenigen, die die Bedingungen als „nicht so günstig“ bezeichnen, nicht berücksichtigt werden). Die großen Hersteller sind hier ausschlaggebend, da sie sowohl die Wirtschaft als auch den Exportsektor dominieren. Der DI der großen Hersteller wird voraussichtlich um einen Punkt auf 13 sinken. Der Tankan enthält auch die Prognosen der Unternehmen für die Entwicklung in einem Quartal; die Marktprognose für diese Entwicklung liegt ebenfalls bei 13 (deshalb gibt es in der Grafik nur einen roten Punkt). Für die großen nicht-verarbeitenden Unternehmen wird erwartet, dass ihr DI um 4 Punkte und die Schätzung für das dritte Quartal um weitere 3 Punkte steigen wird.

Diese Prognosen decken sich mit der jüngsten Verlangsamung des PMI für das verarbeitende Gewerbe und dem starken Anstieg des PMI für den Dienstleistungssektor.

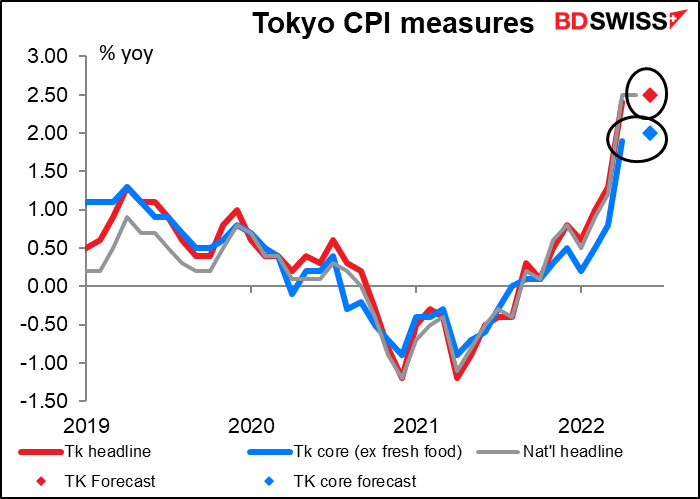

Japan wird ebenfalls den vielbeachteten Tokioter Verbraucherpreisindex veröffentlichen (Fr). Es wird erwartet, dass die Inflationsrate schleichend um 0,1 Prozentpunkte auf schockierende 2,5 % im Jahresvergleich ansteigt (was den nationalen Zahlen für April und Mai entspräche). Mit anderen Worten: keine große Beschleunigung der Inflation, die die Bank of Japan zu einem Kurswechsel bewegen würde. Das könnte sich negativ auf den Yen auswirken.

Die Inflation ist in Japan derzeit ein heißes Thema im Rennen um die Oberhauswahlen, die für den 10. Juli angesetzt sind. Die Oppositionsparteien haben sich ein Beispiel an den Republikanern genommen und wettern gegen die „Kishida-Inflation“, indem sie den Premierminister für Japans schwindelerregende Inflationsrate von 2,5 % im Jahresvergleich verantwortlich machen (hahaha! Die meisten Länder wären froh, wenn sie das hätten).

Aber die Preise, die die Menschen tagtäglich sehen, steigen viel schneller als das Gesamtniveau. Die Lebensmittelpreise sind im Jahresvergleich um 4,0 % gestiegen, was vor allem auf die volatilen Preise für frische Lebensmittel (+12,2 % im Jahresvergleich) zurückzuführen ist. Das ist der schnellste Anstieg der Lebensmittelpreise seit Dezember 1991, wenn man die Zeiträume ausklammert, in denen die Verbrauchssteuer angehoben wurde.

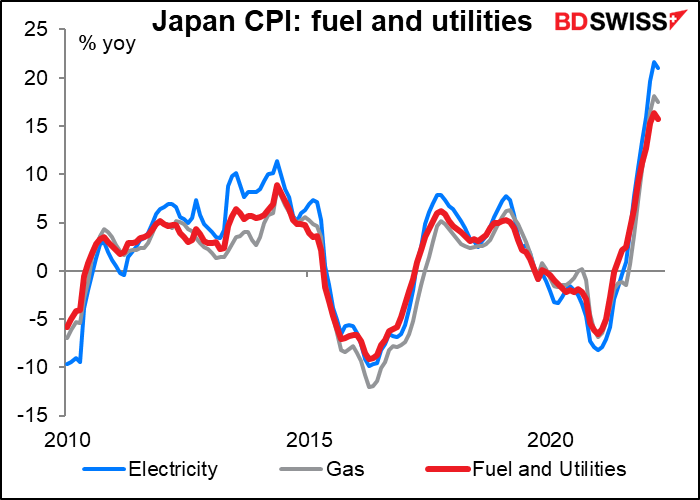

Und wie Sie sich vorstellen können, steigen auch die Preise für Kraftstoffe und Versorgungsleistungen (ich bin sicher, dass dies bei Ihnen ebenfalls der Fall ist). Dies ist bei weitem der höchste Anstieg seit dem zweiten Ölschock von 1979/80, als sich die Ölpreise im Gefolge der iranischen Revolution und des Beginns des iranisch-irakischen Krieges mehr als verdoppelten.

Es bleibt abzuwarten, ob die Regierung einlenken wird. Bisher hat Premierminister Kishida an seinem Standpunkt festgehalten, dass niedrige Zinssätze notwendig seien, um die Unternehmen zu unterstützen, während der schwache Yen ein separates Problem sei, das unabhängig von der Geldpolitik behandelt werden sollte.

Weitere Indikatoren, die im Laufe der Woche veröffentlicht werden, sind die Einzelhandelsumsätze (Mi), Industrieproduktion (Do) und Beschäftigung (Fr).

In dieser Woche werden nur wenige wichtige britische Indikatoren veröffentlicht, lediglich die letzte Revision des BIP für das erste Quartal (Do) und die Hypothekengenehmigungen (Fr). Aber die britische Politik und der Streit mit der EU über das Nordirland-Protokoll sollten den Markt zum Nachdenken anregen, insbesondere nachdem die Konservative Partei am Donnerstag zwei Nachwahlen verloren hat. Wird Premierminister Boorish Johnson verdrängt werden? Und wenn ja, wer wird seinen Platz einnehmen? Beobachten Sie es weiter!

Kanada veröffentlicht am Donnerstag sein monatliches BIP für April.

Australien veröffentlicht seine Einzelhandelsumsätze (Mi) sowie Beschäftigungsdaten und Kredite an den privaten Sektor (Do).

Die neuseeländischen Baugenehmigungen werden am Freitag veröffentlicht.