Análisis del mercado

CAD al alza por el aumento de los precios del petróleo, JPY y NZD a la baja; Conferencia de Sintra, confianza del consumidor estadounidense

Valorado a partir de 05:00 hora GMT

El mercado actual

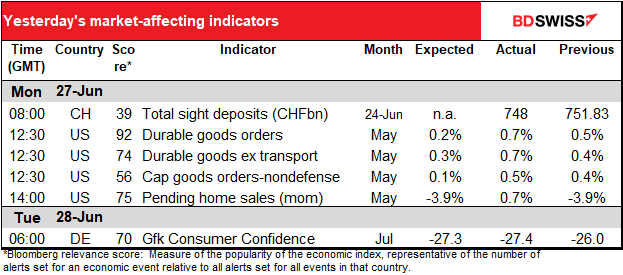

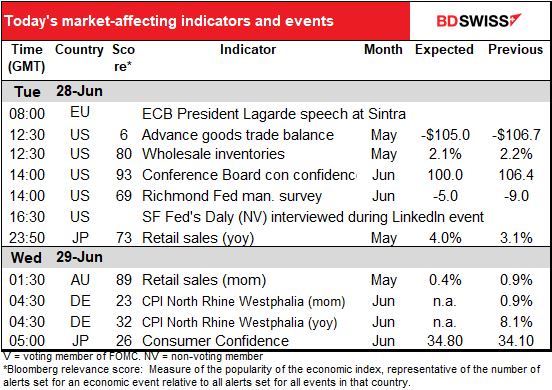

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

La conferencia anual del Banco Central Europeo (BCE) en Sintra, Portugal comienza hoy. El programa es el siguiente: «La globalización y los mercados laborales en la economía tras la pandemia» (presidido por el economista jefe del BCE, Lane), «La volatilidad de los precios de la energía y las fuentes de energía en Europa», y «Las monedas digitales de los bancos centrales (CBDC) y el proyecto del euro digital».

Aunque ahora no tiene nada que ver con la política, me interesa especialmente esta última conferencia. El BCE parece mucho más interesado en crear un euro digital que la Reserva Federal en un dólar digital. Varios gobernadores de la Reserva Federal han dado discursos en los que rechazan la idea, como el gobernador Waller en CBDC: ¿una solución en busca de un problema?, o el exgobernador Quarles en Los pantalones de paracaídas y el dinero del banco central. (Tengo que admitir que no sabía qué eran los «pantalones de paracaídas» y qué tienen que ver con la CBDC). Una de las personas del panel que discute este tema es Neha Narula, director de la Iniciativa de Moneda Digital del MIT Media Lab. Participa, junto con la Reserva Federal de Boston, en el Proyecto Hamilton, que experimenta con diversas tecnologías para la CBDC. Así que nos pondremos al día sobre la situación de los EE. UU. en este momento.

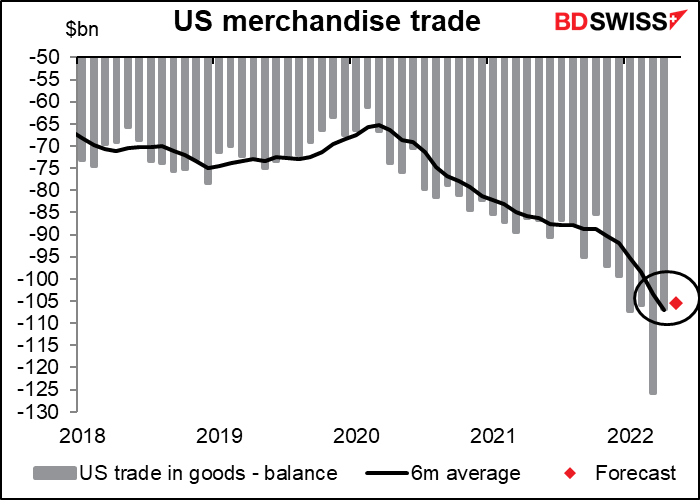

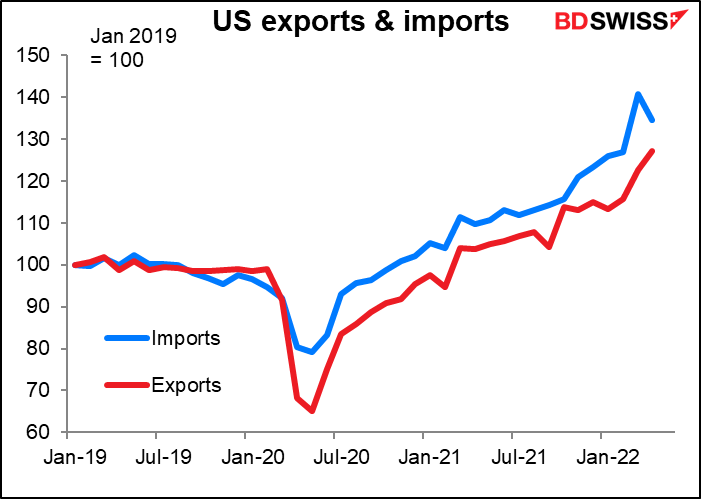

En cuanto a los indicadores, se espera que el déficit comercial de mercancías de Estados Unidos se reduzca un poco más. A nadie le importa esto.

Por si le interesa, el retroceso del déficit récord de marzo se debió en dos terceras partes a la caída de las importaciones (-13 000 millones de dólares) y en una tercera parte al aumento de las exportaciones (+6100 millones de dólares).

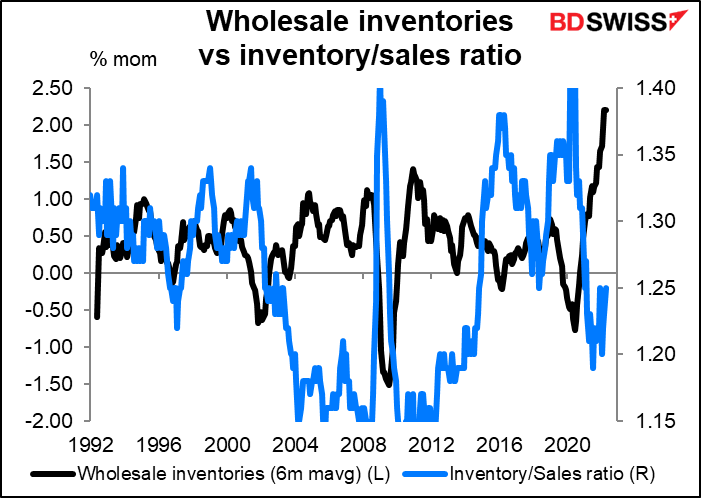

A continuación, los inventarios mayoristas de Estados Unidos. No solía abarcar esto, pero hoy en día es importante, ya que la gente se centra en las cadenas de suministro y en los cuellos de botella de la producción. Los inventarios han aumentado considerablemente desde hace bastante tiempo; es muy posible que en algún momento las empresas empiecen a pensar que los inventarios son demasiado elevados y empiecen a reducirlos, posiblemente disminuyendo los precios. Eso reduciría sustancialmente la inflación.

Hasta ahora, sin embargo, la relación entre las existencias y las ventas no es nada fuera de lo común, por lo que no es probable que eso ocurra a menos que la demanda empiece a contraerse sustancialmente.

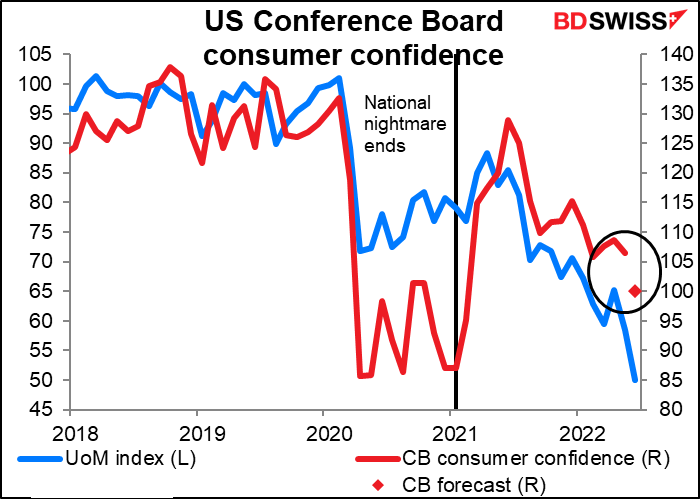

Se espera que el índice de confianza del consumidor del Conference Board se desplome. No tanto como la versión de la Universidad de Michigan, pero sí bastante. Ambos índices han tenido una divergencia récord recientemente, ya que la medida del Conference Board se inclina más hacia el mercado laboral, que va bastante bien, mientras que la encuesta de Michigan hace hincapié en las expectativas macroeconómicas a más largo plazo, como la inflación. Personalmente creo que el índice del Conference Board es mucho más fiable, ya que entrevistan a 2500 personas para el índice preliminar y a 3500 para la revisión final, frente a solo 250 a 300 personas inicialmente y 500 para la versión final del índice de la U. de Michigan.

En cualquier caso, ambos están en declive, así que la única pregunta es qué tan mala es la confianza del mercado.

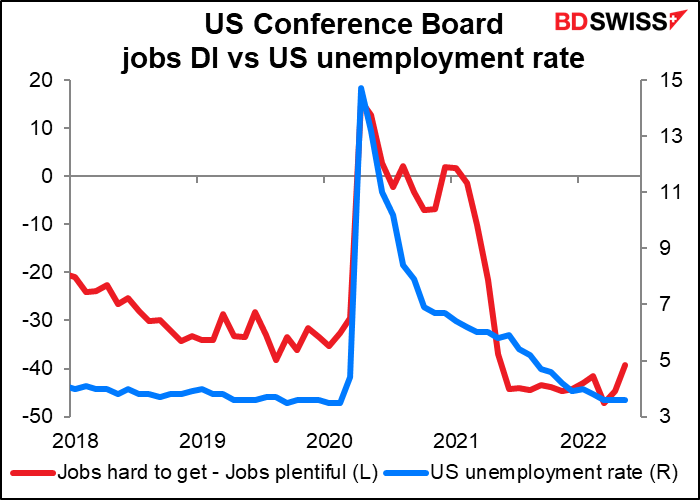

La gente también estará atenta al índice de difusión (ID) del empleo del Conference Board, es decir, el porcentaje de personas que dicen que es difícil conseguir empleo menos el de las que dicen que hay mucho empleo. Este índice tiene un historial bastante bueno de predicción de la tasa de desempleo de Estados Unidos. Ha empezado a subir, lo que puede indicar un deterioro del mercado laboral.

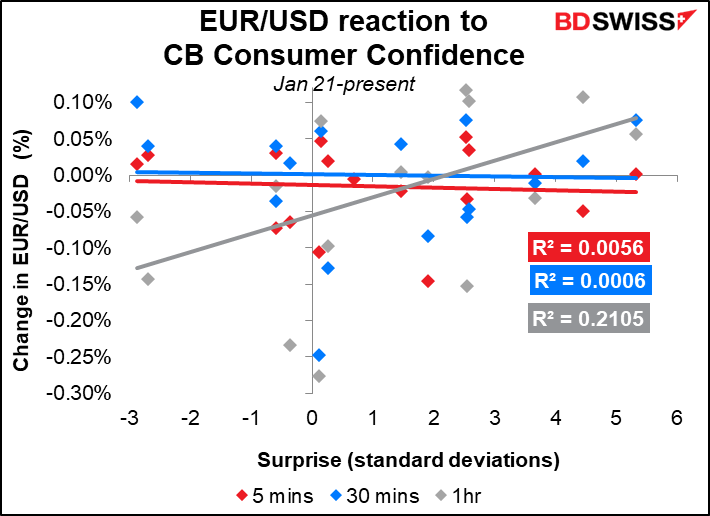

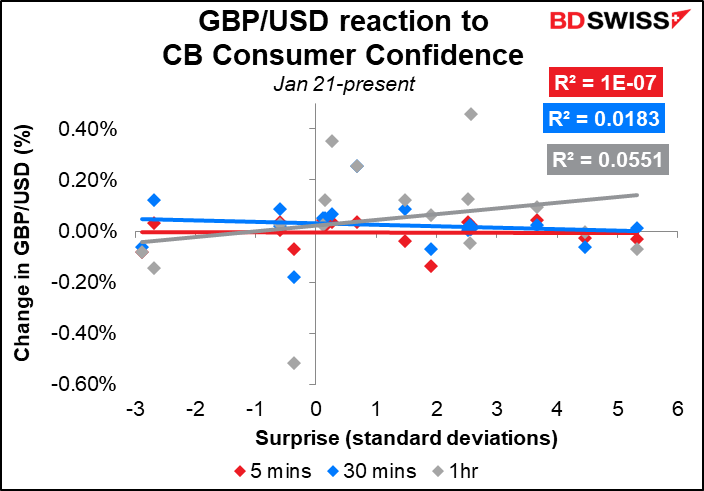

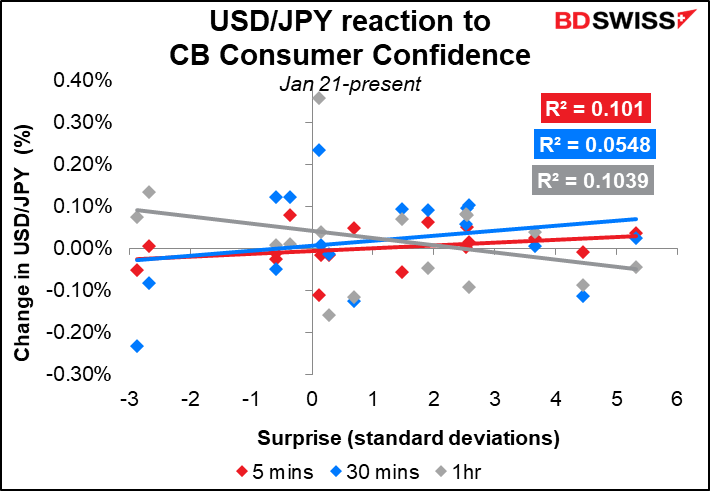

Aunque este indicador tiene una de las puntuaciones de relevancia más altas de Bloomberg entre todos los indicadores estadounidenses, las divisas no parecen seguir su ejemplo muy de cerca, si es que lo hacen. Quizá sea más importante para los inversores en bolsa que para los de divisas.

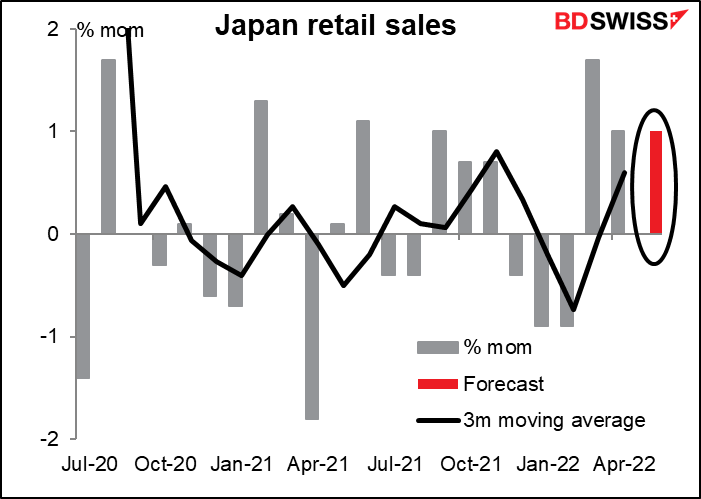

Se espera que las ventas minoristas de Japón suban lo mismo que el mes anterior. Pero a nadie le importan tanto las ventas minoristas de Japón; al menos el gobierno se preocupa más por la producción que por el consumo. Al menos así era. Me fui de allí hace 17 años, así que mi información puede estar desfasada.

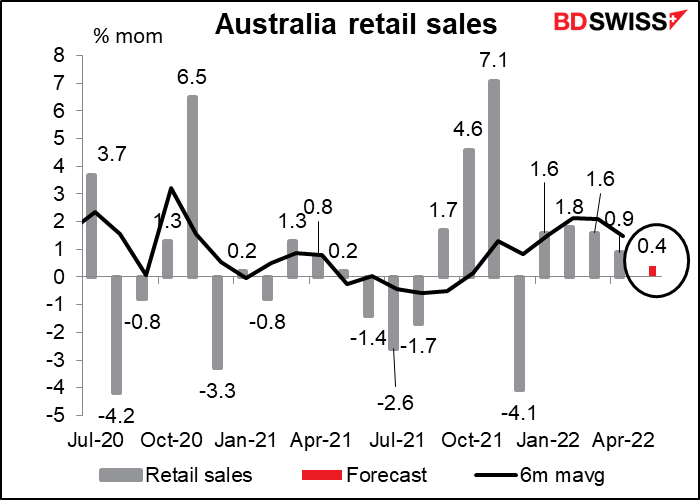

Las ventas minoristas en Australia son un asunto diferente, como lo refleja la alta (89) puntuación de relevancia de Bloomberg. El crecimiento de las ventas ha sido bastante sólido este año, pero es probable que se haya ralentizado un poco en mayo, ya que el gasto se desplaza hacia artículos fuera del comercio minorista, por no decir que se desvía hacia el aumento de los costes del combustible y los tipos de interés. También la confianza de los consumidores ha descendido: en mayo cayó 5,4 puntos, hasta 90,4, según la encuesta de confianza de los consumidores del Instituto Westpac-Melbourne.

En cualquier caso, la previsión de consenso del mercado del +0,4 % mensual no es muy alta si se tiene en cuenta que los datos no están ajustados a la inflación. Dado que los precios subieron un 2,1 % intertrimestral en el primer trimestre, eso supondría un 0,7 % intermensual. Un aumento de las ventas del +0,4 % mensual sería, por tanto, un descenso del 0,3 % en términos reales, lo que creo que podría ser negativo para el AUD.

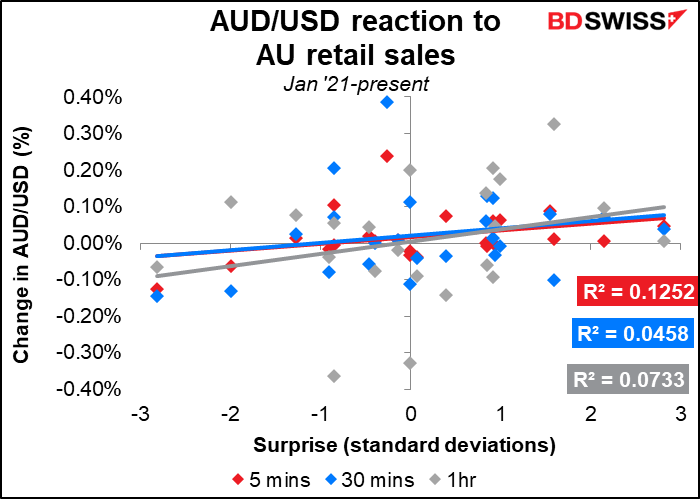

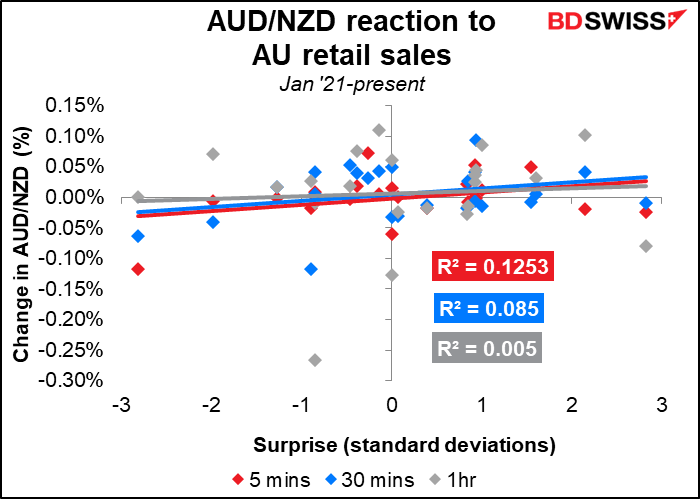

Las ventas minoristas tienen cierto impacto en el tipo de cambio, pero no tan duradero.

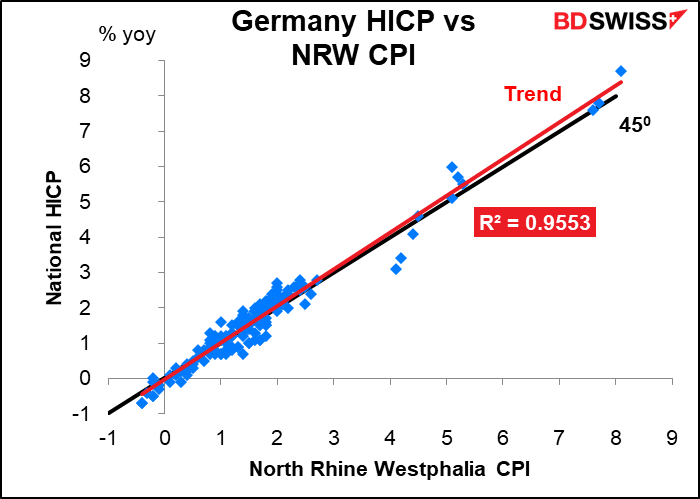

A continuación, a primera hora de la jornada europea, empezamos a conocer el índice de precios de consumo alemán, pero lo dejaré para mañana. Aquí tiene un gráfico que muestra la correlación entre la variación del IPC de Renania del Norte-Westfalia y el índice de precios de consumo armonizado (IPCA), para explicar por qué tengo el primero en el calendario.